LC 224/2025: O Fim dos Benefícios Fiscais deve atingir a Sua Empresa em 2026.

- Karine Berdet

- 30 de dez. de 2025

- 5 min de leitura

A Lei Complementar (LC) nº 224/2025, sancionada no final de 2025, representa um aumento inevitável da carga fiscal para muitas empresas a partir de 1 de janeiro de 2026.

1. O Lucro Presumido Não é Mais o Mesmo

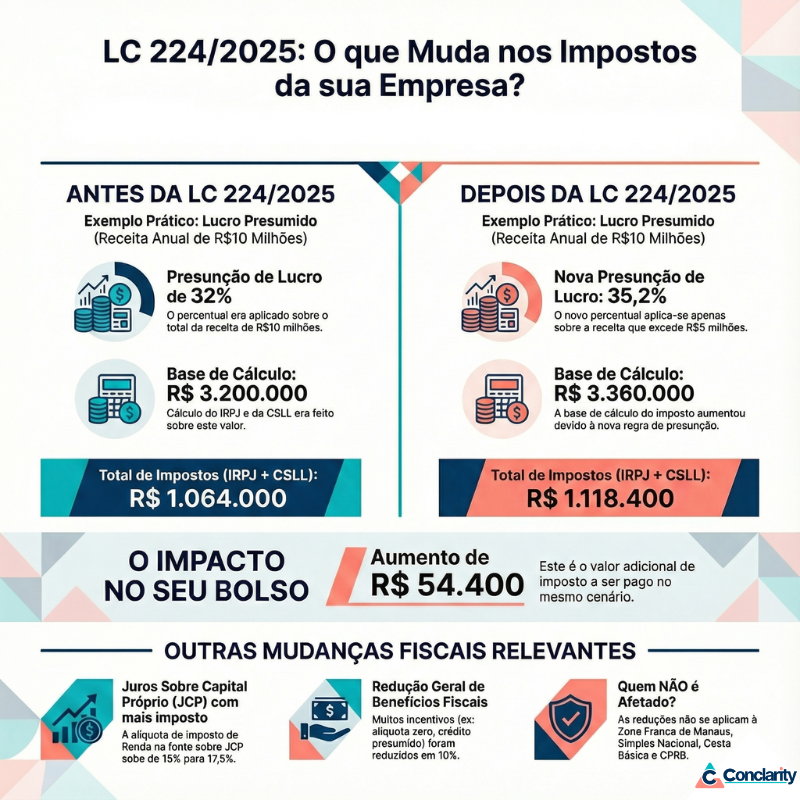

Uma das mudanças mais significativas e sutis da LC 224/2025 afeta diretamente as empresas no regime de Lucro Presumido. A nova regra estabelece um acréscimo de 10% nos percentuais de presunção para a parcela da receita bruta anual que exceder R$ 5.000.000,00.

Para ilustrar o impacto, vamos a um exemplo prático:

Cenário: Uma empresa de serviços com receita anual de R$ 10 milhões.

Antes: A base de cálculo do Imposto de Renda da Pessoa Jurídica (IRPJ) e da Contribuição Social sobre o Lucro Líquido (CSLL) era apurada aplicando uma presunção de 32% sobre a receita total.

Depois: Com a nova lei, a presunção de 32% se aplica apenas sobre os primeiros R $5 milhões. Sobre os R$ 5 milhões excedentes, o percentual de presunção de 32% é majorado em 10%, resultando em 35,2% (cálculo: 32% x 1.10).

Impacto Final: Nesse cenário, a sua empresa pagará R$ 54.400,00 a mais em IRPJ e CSLL ao final do ano.

Essa mudança quebra a principal vantagem do Lucro Presumido para empresas em crescimento: a simplicidade e a previsibilidade.

2. Um "Corte Linear" de 10% na Maioria dos Benefícios Fiscais

Além de mexer com regimes de apuração, a LC 224/2025 implementou a que talvez seja sua medida mais abrangente: um corte linear de 10% na maioria dos benefícios fiscais federais. Os principais tributos impactados por essa redução são:

Imposto de Renda da Pessoa Jurídica (IRPJ) e Contribuição Social sobre o Lucro Líquido (CSLL)

Contribuição para os Programas de Integração Social e de Formação do Patrimônio do Servidor Público (PIS/Pasep) e Contribuição para o Financiamento da Seguridade Social (Cofins), inclusive na importação

Imposto sobre Produtos Industrializados (IPI)

Imposto de Importação (II)

Contribuição Previdenciária Patronal

Na prática, esse corte de 10% funciona de formas distintas, dependendo do tipo de benefício. Para isenções, aplica-se 10% da alíquota padrão; para créditos presumidos, o aproveitamento é limitado a 90% do valor original; e para reduções de base de cálculo, apenas 90% da redução é mantida.

3. Juros Sobre Capital Próprio (JCP) Perdem Parte da Vantagem

A nova lei foi direta e concisa em relação aos Juros sobre Capital Próprio (JCP), um importante instrumento de planejamento tributário. A alíquota do Imposto de Renda Retido na Fonte (IRRF) sobre o pagamento de JCP foi elevada.A alíquota, que era de 15% , subiu para 17,5% .O impacto prático é uma "mordida" maior do Fisco na distribuição de resultados, o que diminui o valor líquido que chega aos sócios e acionistas. Isso não invalida o JCP como ferramenta, mas exige um novo cálculo para entender se a sua vantagem ainda supera a distribuição de dividendos no seu caso específico.

4. Benefícios Fiscais Agora Têm "Prazo de Validade"

Outra mudança de paradigma trazida pela LC 224/2025 é a criação de um prazo máximo de vigência de 5 anos para a maioria dos incentivos fiscais concedidos a pessoas jurídicas. Isso acaba com a ideia de benefícios "permanentes" e introduz uma camada de incerteza no planejamento de longo prazo.Na prática, isso significa que o ROI (Retorno sobre Investimento) de projetos de longo prazo que contavam com esses incentivos deve ser completamente recalculado. A incerteza fiscal se torna uma variável permanente no planejamento estratégico.Essa mudança gerou debates entre especialistas, com análises que resumem bem o sentimento geral:"Ótima leitura, principalmente ao destacar o aumento real da carga via redução de benefícios e ajustes indiretos. ... menos benefício, mais carga (especialmente para quem já está na ponta)."

5. A Calmaria: O Que a Lei NÃO Mudou

Para oferecer uma visão equilibrada, é crucial destacar o que não foi afetado pela redução geral de benefícios. O legislador optou por proteger setores e programas considerados estratégicos, criando uma lista de exceções importantes.

Os principais benefícios que ficaram de fora do corte de 10% são:

Benefícios da Zona Franca de Manaus (ZFM) e áreas de livre comércio.

Regimes do Simples Nacional e do Microempreendedor Individual (MEI).

Alíquotas zero para produtos que compõem a Cesta Básica Nacional.

Programas sociais como o Minha Casa, Minha Vida e o Prouni.

A Desoneração da Folha de Pagamento, conhecida como Contribuição Previdenciária sobre a Receita Bruta (CPRB).

Políticas industriais para os setores de tecnologias da informação e comunicação (TIC) e de semicondutores.Embora as mudanças sejam amplas, a manutenção desses pontos demonstra uma preocupação em preservar políticas sociais e setores-chave para a economia e a inovação no país.

6. Plano de ação para sua empresa

Para se proteger contra o aumento da carga fiscal, a sua empresa deve executar e formalizar os seguintes passos antes do final de 2025:

Passo 1: Diagnóstico Fiscal (Levantamento) Mapeie todos os incentivos e benefícios fiscais federais que a sua empresa utiliza atualmente (ex: alíquota zero, créditos presumidos, base de cálculo reduzida). O objetivo é identificar com precisão quais serão diretamente impactados pela redução de 10% imposta pela LC 224/2025.

Passo 2: Simulação de Impacto (Quantificação) Realize simulações financeiras detalhadas para o ano de 2026. Recalcule a sua carga tributária com base nas novas regras, aplicando os novos coeficientes de presunção (no Lucro Presumido), a redução dos créditos para 90% do valor original e a nova alíquota sobre JCP.

Passo 3: Decisão Estratégica (Ação) Com base na simulação, reavalie o seu enquadramento tributário. O Lucro Presumido continua a ser a opção mais vantajosa? Será a altura de migrar para o Lucro Real? A ação final é aprovar e formalizar internamente o novo planejamento tributário para 2026, garantindo que a empresa entra no novo ano com uma estratégia fiscal otimizada.

A opção pelo Lucro Real tendia a ser mais vantajosa para empresas que operam com margens de lucro reduzidas, custos operacionais elevados (como folha de pagamento, aluguel e insumos) ou que apresentam riscos de prejuízo, uma vez que os tributos (IRPJ e CSLL) incidem sobre o lucro líquido efetivo e não sobre uma base estimada

Com a sanção da Lei Complementar 224/2025, esse regime tornou-se ainda mais competitivo para negócios com faturamento anual superior a R$ 5 milhões, pois a nova legislação impôs um acréscimo de 10% nos percentuais de presunção do Lucro Presumido sobre a parcela da receita que exceder esse teto. Além da possibilidade de compensar prejuízos fiscais em períodos futuros, o Lucro Real permite que a empresa pague apenas o que é justo em relação ao seu resultado econômico real, evitando a tributação sobre uma margem "presumida" que pode estar acima da realidade do negócio após o endurecimento das regras fiscais

Comentários